32岁姑娘领了年终奖直奔银行,储蓄型保险产品又香了?

“每年交2万,一共交5年,预定利率是3.0%,比银行储蓄高。” 32岁的胡晓万在杭州一家大型互联网公司上班,年前,她领到一笔年终奖,为自己购买了一款增额终身寿险产品。

61岁的李阿姨,两年前在银行购买了增额终身寿险,一次性购买了10万,存3年。今年1月,她又拿着3万在银行追加了一份保单。

在利率不断下调的当下,无论是年轻白领还是退休人员,都在思考同一件事情:如何让钱保值?潮新闻记者注意到,无论是朋友圈的保险代理人,还是银行业务员,近期都在积极推销一款产品——增额终身寿。

作为一款储蓄类保险产品,不少投资者认为它能锁定利率,提供稳定收益,又不需要繁琐的投资手续,适合用来强制储蓄。但是,增额终身寿险真的是一种理想的理财工具吗?它有什么优势和劣势?适合哪些人群买?

保险代理人在朋友圈推销的增额终身寿

股市两年亏损超50%;

32岁姑娘转战保守型投资

胡晓万是从股市跌跌撞撞爬出来之后,才决定给自己强制储蓄。从2021年开始,她陆续投了20万,买了新能源、医疗、白酒等行业的股票,两年的时间,亏损超过50%。

忍痛清仓后,她将剩余的钱存入余额宝,过度了一个多月。年前,公司又发了笔年终奖,她在对比多个渠道后,最终选了某家银行的增额终身寿险,“利率下行是趋势,我存这笔钱主要为了锁定利率,获得安全的回报。”

“最近增额终身寿卖得最火,你如果有一些闲钱,我们推荐就是买这款产品。”当记者向某银行业务经理咨询储蓄型保险时,对方表示,这款产品的最大好处就是收益固定,“保额每年按基本保额的3.0%年复利递增,它的收益都写进合同中,可以锁定未来几十年的收益率,不受市场波动的影响。”

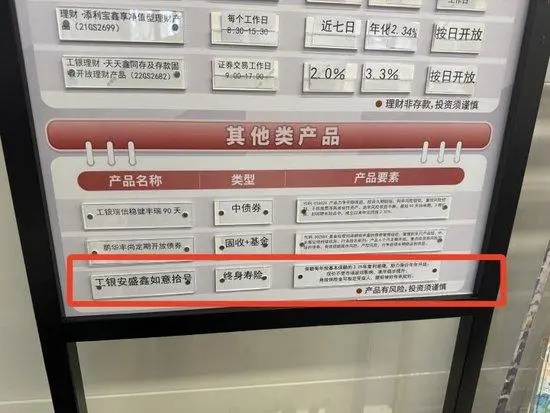

某银行的增额终身寿险近期又火了。潮新闻记者 许伊雯/摄

自2022年9月至今,“沉寂”了近7年的银行存款挂牌利率,开始“跌跌不休”。部分期限的定期存款利率直接跌掉了50BP(基点),而在刚过去的2023年,国有大行共进行了三轮降息。对于普通人来说,财富保值增值变的越发困难,越来越多得人将目光投向增额终身寿险。

记者注意到,市面上主推的储蓄型保险主要有两类:年金和增额终身寿。“相较于其他储蓄型保险产品,增额终身寿的产品更加简单,也更灵活。除了拥有一定比例的身故身价杠杆外,客户更看重的是现金价值,即收益。客户可以根据自己的经济状况选择一次性支付、分期支付等方式,只要过了封闭期,收益超过本金,就能实现收益、锁定利率。”一名执业超过10年的保险经纪人杜峰对记者表示。

渠道端和消费端争议不断

业内人士:适合有长期储蓄规划的人群;

锁定收益、终身复利,尽管增额终身寿有这些优势,但在各大社交平台上,其口碑却不尽如人意。记者在某社交平台上,输入“增额终身寿”这几个关键词,主页显示的是 “劝退,增额寿大骗局”“踩坑教训,跟风买增额寿吃大亏”“我被增额寿坑惨了”等等。

为何在渠道端被视为保本增值的理财工具,会引起如此大的争议?

“在投资领域越有经验的人士,更懂得规避风险。每款金融产品都有不同的特点,增额终身寿的核心是现金价值,也就是退保时能拿回来的钱。但增额一般需要5-10年的回笼期,也就是业内说的封闭期,如果在短时间内退保,将会造成很大损失。”杜峰对记者表示,增额终身寿是持有时间越长,现金价值最多。

保险代理人向记者介绍增额终身寿险,持有时间越长,现金价值越多。

据悉,增额终身寿适合有中长期储蓄、有传承规划的个人或家庭,“比如想提早给自己做养老规划,给子女做教育规划的,增额终身寿都能提供很好的资金保障。”杜峰说,但对于短期内会有大额支出、追求短期超高收益、基础保障没做好的人,则不建议选择购买该类产品。

“那些觉得被坑的消费者,多半是投保之前没有充分理解产品特点,或者是销售人员不清楚客户的财务状况和规划,推荐了不合适的产品。”银行客户经理也这样表示。

杜峰一再强调,消费者要在充分了解产品后,再做出选择。在考虑购买增额终身寿产品前,我们需要确保:一是已经有足够的保障型保险,比如意外险、医疗险、寿险和重疾险等;二是追求稳定的收益,且手头有一笔长期不需要使用的资金。“增额终身寿只是其中一个理财工具,建议客户用各种产品组合为每一个人生阶段做好规划。”