洪偌馨:银行盯上「县城贵妇」

意见领袖 | 洪偌馨

在北上深打拼的Kelly、Lucy、Marry……过年回到县城老家发现,曾经那些学习一般、工作平平的女同学早已过上她们梦寐以求的生活——住着200多平的大平层、老人帮忙带孩子、不加班不内耗、周末还可以约上小姐妹露个营、逛个街……

这些在老家过着安稳生活、手里攒着小钱的女性群体被称为‘县城贵妇’。

相比在一线城市‘卷生卷死’,为了工作拼命加班、为了房贷车贷省吃俭用的白领们。‘县城贵妇’正在成为消费的生力军,而她们的背后是快速崛起的县域经济和‘下沉市场’。

客户在哪里,商业的热浪就涌向哪里。就连一向高冷的星巴克(中国)也在最近表示,他们看重的不仅仅是全国300多个地级市场,还计划覆盖3000个县域市场。

苦增长久矣的银行们也将注意力转向了这个潜力市场。

最近,笔者就听一家股份行人士提到,去年因为加强了县域网点,以及部分城市一、二级支行的业务推进力度,取得了意想不到的成绩。尤其是财富管理和消费信贷业务,增势喜人。

银行加码‘下沉市场’

尽管中国的银行网点已持续多年保持收缩态势,但县域地区是个例外。

以中国银行业中网点数量最多、布局最广的邮储银行和工商银行为例,尽管2023年这两艘银行业‘航母’的网点数量减幅双双超过三位数,但他们在年报里不约而同地强调了对县域乡镇市场的关注。

工商银行在年报中提到,2023年其向县域地区投入网点57家,新增覆盖15个空白县域,网点县域覆盖率提升至86.9%,而邮储银行在2023年新开业营业网点134个,其中县及县以下区域占比82.84%。

而六大行中唯一实现网点数量净增长的农行,更在年报中直言,推动网点资源进一步向县域地区倾斜,县域网点占比较上年末提升0.3个百分点至56.4%。

虽然大行的网点布局在一定程度上与其推动普惠金融发展、实现公平发展有关,但资源的大力倾斜还是与配置效率的提升和商业发展的前景密不可分。

尤其,在银行业迈进‘低增长’时代之后,挖掘新的发展动能迫在眉睫。

关于这一点,我们可从农业银行2023年报数据中窥得一二。去年,其利润增速得以在大行中居首,来自县域的力量功不可没。

过去几年,其县域金融业务在营收和利润中的占比持续提升。其中,县域金融在总营收中的占比从2019年的37.6%攀升至如今的47.7%,对税前利润的贡献从36.68%增长至49.62%。

如果说‘下沉市场’本就是农行的舒适区,那我们还可以看一些近年来逆势布局县域的中小银行。

比如常熟银行,2023年,其村镇银行板块贡献了23.39%的营业收入、20.35%的拨备前利润和18.7%的信贷规模,成为业务增长的‘新引擎’。

还有将县域金融作为‘一号工程’的长沙银行,2022年县域金融对全行存贷贡献均超过30%。

县域经济强势崛起

当金融业在一二线城市激烈拼杀时,总是容易忽略,辽阔的县域市场才是中国的‘基本盘’。

截止到2022年末,中国内地共有县域1866个,占全国国土面积的90%左右,占中国大陆人口和GDP比重分别为52.5%和38.1%。(数据来源:《中国县域高质量发展报告2023》)

只不过,长期以农业为主导的产业结构下,以及收入和消费相对弱势的刻板印象中,‘下沉市场’很难成为金融行业叙事的‘主角’。

但变化早已悄然发生,大城市的发展停滞和县域经济的热火朝天,形成了对比,反转的故事正在上演。

这也是前面提到‘县城贵妇’群体活跃的重要背景。

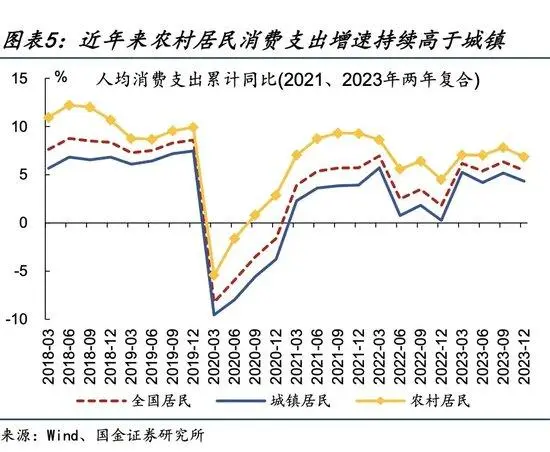

国家统计局数据显示,过去几年,农村居民的可支配收入和消费支出增速都高于城镇居民。在一线城市的消费升级难以为继、被迫消费降级时,县域消费接过了消费升级的‘接力棒’。

县域市场在社会消费品零售总额中的占比达46.3%,已经成为消费的‘基石市场’。(数据来源:国金证券《县域消费升级,蕴含哪些‘新机遇’》)

来自美团的数据显示,从2019年到2023年前三季度,县域生活服务订单量五年复合增长率超40%,在细分品类中餐饮、休闲娱乐、美业、门票服务(本地)等行业的增长率快于生活服务业总体增长情况。

其实这些也反映出了县域市场产业结构的变化,移动互联网和数字经济的发展在不断拉平城乡之间的‘基础设施’差距,加上一线城市的返乡创业潮起,进一步提升了县域经济的创造力。

生活稳定且成本较低,收入又有一定的增长,这正是‘县城贵妇’的消费底气。

而这类客群也成为了不少银行瞄准的新目标。相较于一二线城市扎堆的银行和网点,县域客群的选择要少得多。所以,‘下沉市场’的客户黏性反而更强,忠诚度也更高。

谁能抢占县域‘新动能’

当然,也不是谁都有能力抢占这块新兴市场。

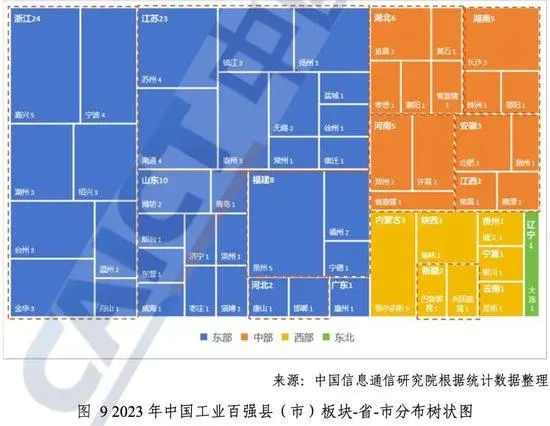

县域市场虽然广阔,但地区之间的差异很大。根据中国信通院统计和测算,我国工业百强县(市)一直呈现东多西少、南强北弱的分布格局,其中,江苏浙江合计拥有47席,占据了近半壁江山。而东北地区却只有大连一根‘独苗’。

与此同时,相对更低的人口密度、小微主体的脆弱性以及人情社会的现实情况等还是让银行面临着更高的获客成本和风控难度,这也是银行在布局县域市场时,依然高度依赖线下网点的重要原因。

平安证券在《银行业县域金融专题研究》中指出,银行业深耕县域市场可以分为‘大行模式’和‘小行模式’。

其中,前者主要是在广布物理网点的基础上,通过‘存-贷-汇’等基础业务实现流量转化,并且充分发挥政府合作优势,比如通过构建信用信息平台、联合担保公司等方式解决更多‘基础设施’问题。

而后者则要充分发挥本地优势,基于对当地产业结构、客群特点的了解,通过‘地缘+人缘’优势与大行展开差异化竞争。

然而,无论是哪一种方式,对于银行来说都不会太轻松。尤其是在零售端,随着财富管理业务成为业务发展的重心,银行势必要投入更多的人力物理资源,需要更长周期的投资者教育,才能有所收获。

但这就是银行业所处的市场环境,再也没有低垂的果实可供采撷。

目前来看,几家大行早已加码布局,一些城商行和农商行也在悄悄行动,反而不少股份行因为网点集中在东部沿海及一二线城市,并且线上化渠道较为发达,在‘下沉市场’的抢夺中并不占优势。

随着2023年末银行业净息差来到1.69%的历史低位,银行业正在面临‘让利实体经济’、‘保持资本充足率’和‘投资风险资产’的‘不可能三角’挑战,要在‘低增长’时代找到新动能,就必须走出‘舒适圈’。

躬身去做脏活、苦活和累活,曾经高高在上的银行们也要换个活法儿了。

上一篇:银行盯上“县城贵妇”