卫龙辣条临近上市,年营收超48亿元,估值能过千亿吗?

昨日(6月27日)晚间,据港交所披露,卫龙美味全球控股有限公司通过港交所上市聆讯,摩根士丹利、中金公司和瑞银集团为联席保荐人。而在该消息披露的稍早些时候,据彭博消息,卫龙拟再赴港闯关,将重启5亿美元(约39.25亿港元)的IPO计划,少于去年市场传出的集资规模。

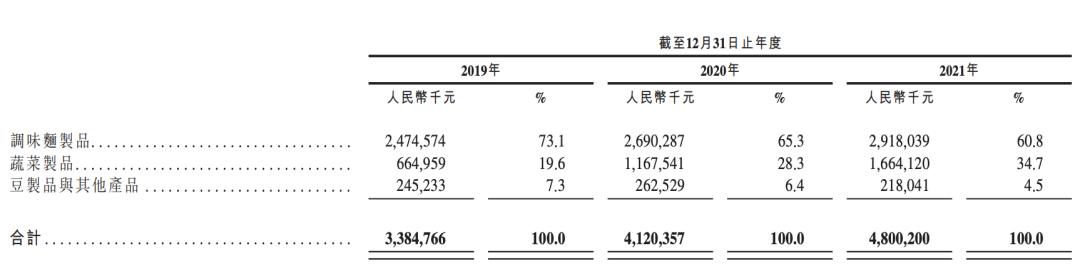

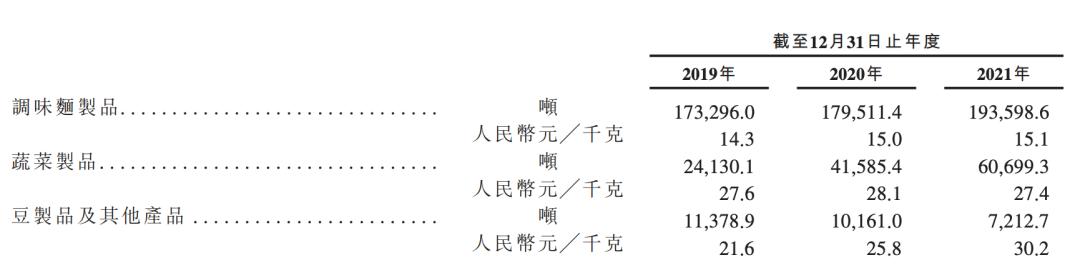

公开信息显示,卫龙主营辣味休闲食品,产品主要分为调味面制品、蔬菜制品、豆制品及其他三类,主要的单品有大面筋、小面筋、魔芋爽、软豆皮等。

2021年5月,卫龙完成了Pre-IPO轮融资,由CPE源峰和高瓴领投,红杉、腾讯、云锋基金等跟投,投后卫龙估值超过600亿元。不久后,卫龙正式向港交所提交上市申请书。

快消君曾报道过,由于申报会计师报告的最后一个会计期间的结算日期距上市文件刊发日期不得超过6个月,卫龙的赴港上市申请截至11月12日已经正式失效。不过,卫龙随即再次交表并于三日后通过聆讯。

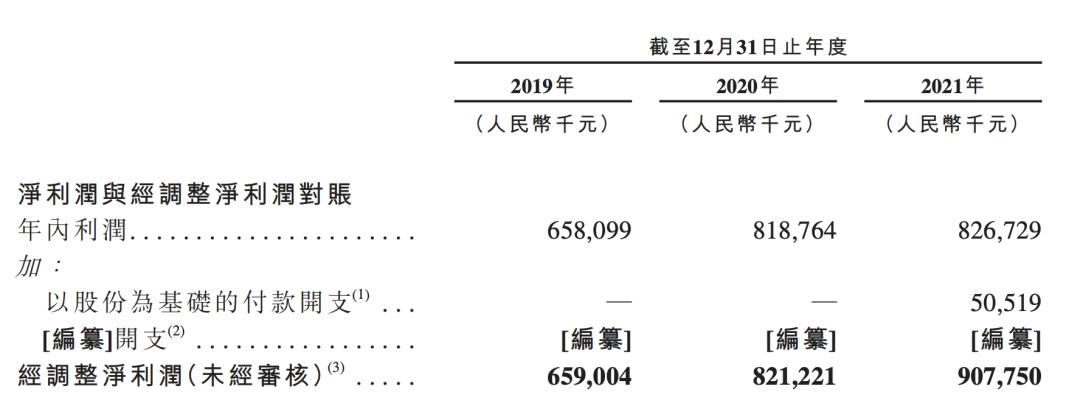

更新后的招股书显示,卫龙于2019年、2020年和2021年分别录得收入人民币约33.85亿、41.2亿和48亿元,分别录得年内利润约6.58亿、8.19亿和8.27亿元。

从品类来看。报告期内,卫龙调味面制品所得收入占总收入的百分比由2019年的73.1%减至2020年的65.3%,并进一步减至2021年的60.8%;有关蔬菜制品的收入分别占该等年度总收入的19.6%、28.3%及34.7%。

报告还引述根据弗若斯特沙利文的资料,按2021年零售额计,公司在中国所有辣味休闲食品企业中排名第一,市场份额达到6.2%,且在调味面制品及辣味休闲蔬菜制品细分品类的市场份额均排名第一。

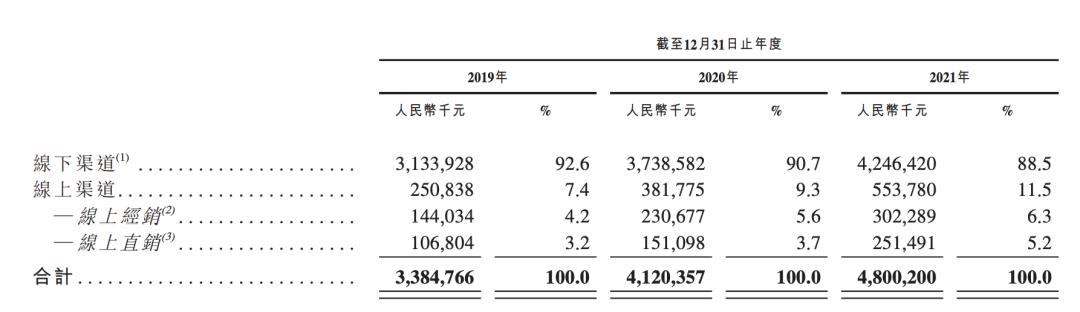

渠道方面。截至2021年12月31日,公司与逾1900家线下经销商合作且公司经销商的销售网络覆盖了中国约690000个零售终端,未来拥有巨大的拓展空间。同时,公司加强对各大电商平台的布局,线上渠道的收入由2019年的人民币2.508亿元增加52.2%至2020年的3.818亿元,并继续增加45.1%至2021年的5.538亿元。

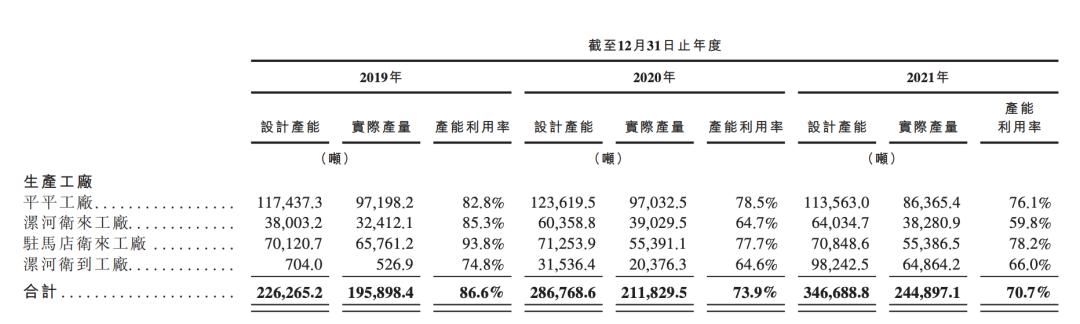

产能方面。截至2021年12月31日,卫龙在河南省拥有四个工厂,分别为平平工厂、漯河卫来工厂、驻马店卫来工厂及卫到工厂。

虽然卫龙的业绩仍处于稳步增长的态势,在辣条品类上也拥有很大的市占率优势,但需要注意的是,卫龙想要支撑更超600亿元的估值,仅靠辣条显然不够。

事实上,当下我国辣条市场已近700亿元的产业规模,但集中度依然较低。对卫龙而言,辣条不具有核心技术,很难形成技术壁垒。而作为第二曲线,新零食品类扩张的成败,将决定卫龙的市场空间。虽然早在多年前卫龙就开始多元化转型,但罕有单品像辣条一样成为全网爆款。

另外,除了营销驱动,近年来卫龙并没有太多的其他竞争策略。但产品外包装上的用语屡屡引发公众对其“低俗营销”的质疑,也成了卫龙发展路上的一大隐患。例如,今年3月,有网友反映,卫龙辣条外包装上印着的“约吗”“贼大”等字眼属于低俗营销。彼时,在社会舆论的口诛笔伐之下,卫龙也在微博进行了道歉,并决定停止有争议文案包装的生产。

分析人士称,卫龙业绩与毛利率持续攀升之下,对于研发的投入并不多。而食品安全问题更是食品企业持续经营的重中之重,卫龙后期应十分重视。

本文来自微信公众号 ,作者:李珂,36氪经授权发布。