外资爆买也没用

图片来源@视觉中国

钛媒体注:本文来源于微信公众号格隆汇APP(ID:hkguruclub),作者 | 边疆塞外,钛媒体经授权发布。

兔年开市前夕,诸多投资者相当之亢奋。

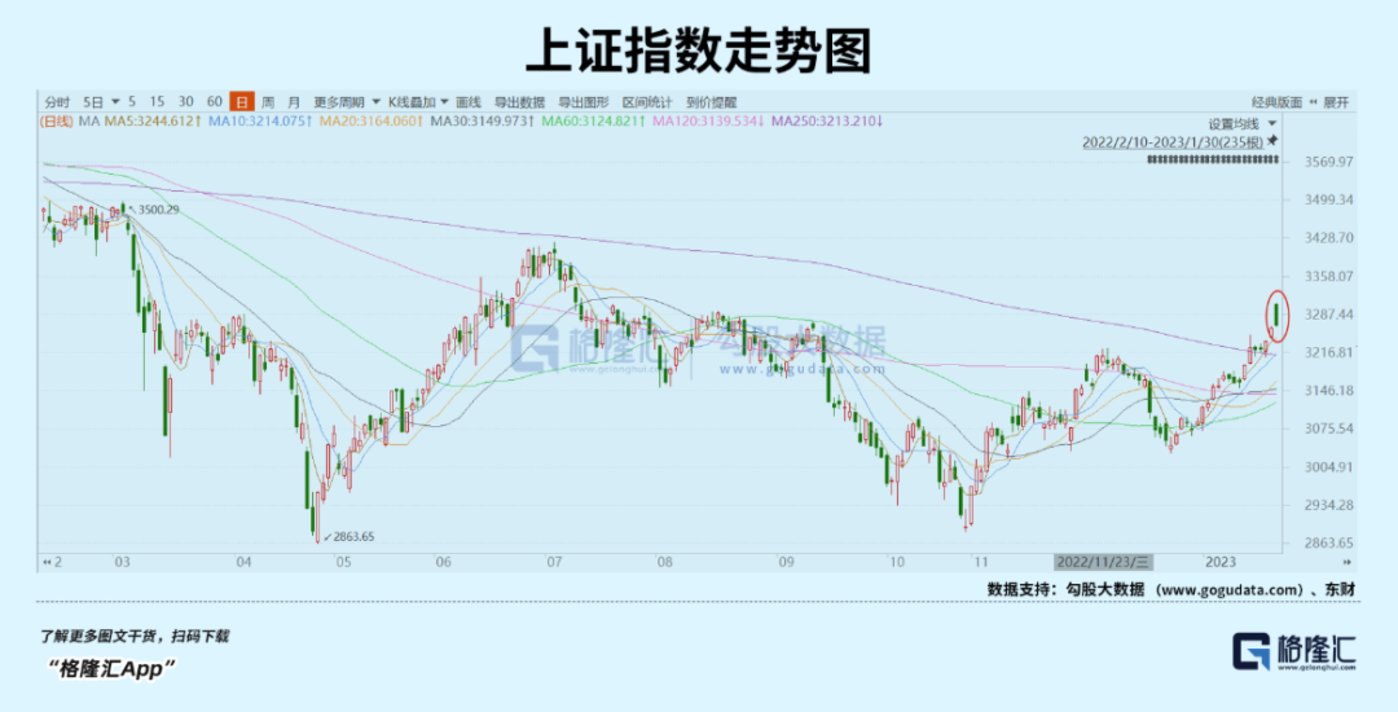

今日,A股大幅高开没有问题,但之后快速走低。上证指数最终勉强收红0.14%,上证50甚至在尾盘一度翻绿。深成指和创业板指也仅仅上涨区区1%左右。

这样的表现令许多人备感失望。不是说外围市场涨的很好吗?不是说会超级开门红吗?不是说消费强劲复苏吗?

但,大A为撒如此邋遢?

01Why?

今日,A股上涨3820家,下跌1110家。领跌板块是影视院线、旅游及景区、煤炭开采、航空机场。其中,光线传媒暴跌逼近跌停,而全资子公司参投的影片《满江红》在中国大陆地区公映7天,累计票房收入约为29.26亿元。截止1月28日,公司来源于该营业收入区间为6300万元—7000万元。但这没用,why?

这些消费热门板块暴跌,逻辑并不复杂——预期兑现即是利空。在春节假日前期持续上涨,早已把预期打满,而这类行业与公司并没有什么业绩持续性,消息落地后下跌是“主力资金”历年的套路。

不过,大消费中白酒板块很强。舍得酒业逼近涨停,酒鬼酒、五粮液、贵州茅台涨势都不错的。主要逻辑是白酒在春节动销还不错,略超预期。据浙商证券,贵州茅台、五粮液、古井贡酒、迎驾贡酒动销反馈已同比实现正增长。其中,高端酒中,2023年春节期间五粮液动销多地反馈超预期,古井贡酒以及迎驾贡酒动销依旧强势。不过,与商务活动关联度紧密的次高端酒整体动销尚未迎来边际变化。

说回A股大盘,高开低走,勉强收红,与大家想象的很不一样。在开盘之前,诸多分析师援引电影票房、一些旅游景点、海南免税店、一些地方旅游收入等数据反超2019年,以此佐证消费火爆超预期的论点。但这并不是事实。

文旅部数据说明了诸多问题。今年春节假期全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%;实现国内旅游收入3758.43亿元,同比增长30%,恢复至2019年同期的73.1%。

今年春节数据同比去年确实是增长了不少,但这是市场定价预期之内的——本身春节就是消费旺季,叠加疫情放开,预期会有不错修复。也正因为疫情放开,今年旅游消费收入应该与2019年相比,但前者只有后者的70%多一点。(PS:文旅部旅游收入统计口径——旅客在国内旅行、游览过程中用于交通、参观游览、住宿、餐饮、购物、娱乐等全部花费)

春节消费数据整体符合预期(细分领域略超),也没有低于预期,佐证了前期股票市场上涨的逻辑,但也没有所谓的大超预期。

此外,A股市场情绪也受到了港股突然变脸暴跌的一些影响。恒生指数大跌2.7%,恒生科技指数大跌近5%。科技股遭遇重创,腾讯、阿里巴巴大跌逾6%。

当然,A股节后一天的行情不能说明什么,也不至于对待后市就悲观了。是否延续前期良好的上涨势头,还需要更多的交易线索,包括接下来马上会公布的PMI数据以及下个月公布的1月宏观金融、经济数据。

再看看北向资金,今日狂买186亿元,创下2021年12月9日以来单日新高。别人可是一点不担心。

02外资疯狂

今年1月以来,外资累计爆买超过1300亿元,远远超过2022年全年净流入额度的900亿元。

外资1月都买了撒?

看个股,截止今日,净流入TOP10的公司有宁德时代、贵州茅台、中国平安、五粮液、隆基绿能、招商银行、中国中免、比亚迪、紫金矿业、京东方A。金额分别为105亿、87亿、85亿、62亿、56亿、44亿、29亿、25亿、23亿、21亿。

前10总计537亿,占到总流入金额的41%。北向资金的风向标意义比较明显,期间除了茅台、中免外,其余龙头均实现了双位数的股价大涨。

看板块,外资密集加仓排名靠前的行业有白酒、动力电池、银行、保险、证券,加仓金额分别为160亿、136.5亿、103亿、95亿、40亿。

白酒行业,外资主要买了超高端的茅台与五粮液,两家一共爆买了149亿元。其余白酒加仓金额均较小——洋河8亿、古井贡酒5亿、山西汾酒4亿。

白酒是大消费赛道中的王冠,商业模式极佳。而高端白酒品牌护城河极深,未来几年仍然能维持双位数的增长,是外资的心头好,亦给后者带来了极为丰厚的回报。

从去年11月初疫情优化之后,白酒板块整体迎来了一波非常强劲的上涨,中证白酒累计上涨35%。该指数PE倍数最新为37.34倍,较去年11月的26倍回升明显。当前,白酒整体估值合理,接下来想要继续延续前期良好上涨行情,需要更多扎实业绩数据来验证。在这个位置上,追涨白酒可能并不是性价比很高的策略。

动力电池板块中,外资总持仓宁德时代金额高达900亿元,仅次于贵州茅台的1677亿元。现在持仓比例为7.84%,较2021年底巅峰的8.5%有所回落。

宁王在2021年12月一举突破690元大关,市值冲击1.7万亿。当时,PE倍数高达160倍。现在,随着高速业绩增长以及股价的持续回落,估值倍数回落至44.6倍,回到上市以来比较低的位置上。但宁王在动力电池的护城河较深,叠加估值合理,或许也是外资近期大幅加仓的重要逻辑。

在大金融板块,外资主要爆买了中国平安、招商银行以及东方财富。这三只龙头在各细分领域均具备其他竞争对手不可比拟的优势。

招行市值目前已经回到1万亿的水平。PB倍数回到1.32倍,仅次于宁波银行的1.48倍。从底部上来反弹56%,期间几乎没有什么调整。主要逻辑是本身估值修复以及基本面因房地产政策大救助而修复,以及处在白马蓝筹贝塔大行情之中。

结合招行本身因为原行长被查后基本面的一些变化,目前估值已经非常合理。不排除接下来继续上涨,但投资者心里面要有一根称,及时做出仓位调整与变化。

东财从底部上来有40%+,主要逻辑仍然是估值修复。去年9月16日开始,在短短的1个半月内暴跌超30%。主要导火索是国务院办公厅印发的《关于进一步优化营商环境降低市场主体制度性交易成本的意见》。其中,明确提到:鼓励证券、基金、担保等机构进一步降低服务收费,推动金融基础设施合理降低交易、托管、登记、清算等费用。

实际上,近一年来有100多只基金纷纷公告降低管理费或托管费率,其中债基、货基是降费主力军,降低40、50个BP的比较多,而部分权益基金管理费也猛降70、90个BP。这在一定程度上会削弱东财基金代销业务的盈利能力,但当时因为大盘也狂泻,可能放大了这种担忧。但实际上仍然会对东财产生一些影响。降费是一个长期过程,盈利会削弱但时间会拉得很长。目前看东财代销业务基本面整体会是稳固的。

外资减仓行业排名靠前的有动力煤、中药、锂电设备、房地产,减仓金额分别为13.2亿、10亿元、9.5亿、7亿。

其中,房地产板块中,减持保利发展6.6亿,金地集团1.8亿。去年11月房地产出台了各种各样的救助政策,地产板块业迎来了一波大反弹,但很快回落至今,并没有什么持续行情。这跟行业规模开始萎缩以及不佳的商业模式有关。外资也门清,整个房地产持仓金额仅280亿,属于很低配的行业。

03尾声

今年,市场大方向就是做多中国。主要大逻辑就是经济会实现复苏,货币政策会保持相对宽松,以及外围美联储货币政策已经大幅收敛。但上涨并不是一蹴而就,大概率会一波三折。在乐观的同时,需要谨慎求证,且还要密切关注俄乌战争、美元流动性、以及日本瑞士等方面可能爆发的黑天鹅。

当前,也别只盯着大消费了,估值修复已经比较充分。时不时盯一盯被错杀的成长赛道与龙头,这边风光也挺好。你看外资狂买1300亿,绝大部分买的大蓝筹大价值股,但同时也买了一些未来仍然有良好增长预期的成长龙头,是不。